Эта статья рассматривает как психологические аспекты, так и суровые факты, связанные с маржинальной торговлей.

Что такое кредитное плечо?

Кредитное плечо — это финансовый инструмент, позволяющий использовать заёмные средства для увеличения объёма сделки. По сути, это торговля в долг, предоставляемый брокером.

Рассмотрим простой пример. Допустим, вы уверены, что акция, стоящая сейчас 1000 рублей, через неделю вырастет до 2000 рублей. В вашем распоряжении есть 100 000 рублей собственных средств. Чтобы увеличить потенциальную прибыль, вы можете воспользоваться кредитным плечом, например, 1:2.

Это означает, что на каждый ваш рубль брокер добавляет ещё один. Таким образом, в сделке участвует уже 200 000 рублей: 100 000 ваших и 100 000 заёмных. Если прогноз сбудется, ваша прибыль удвоится, так как вы получите доход со всей суммы.

Обратная сторона медали: как прибыль превращается в убыток

Однако здесь кроется главная ловушка. Многие трейдеры задумываются лишь о том, как в два раза больше заработать, забывая о зеркальном риске — возможности в два раза больше потерять.

Предположим, вы поставили стоп-лосс на уровне 5%, считая эту просадку приемлемой. Но с плечом 1:2 падение цены актива на те же 5% приводит к потере 10% от вашего капитала. Почему так происходит?

Вы вложили 100 000 рублей, брокер добавил ещё 100 000. Итого в сделке 200 000 рублей. Если цена акции падает на 5%, общая сумма сокращается до 190 000 рублей. Поскольку брокеру нужно вернуть его 100 000 рублей, на вашем счету остаётся всего 90 000. Таким образом, при падении рынка всего на 5% вы теряете 10% своего депозита.

Экстремальные риски высокого плеча

Ситуация становится катастрофической при использовании высокого кредитного плеча, которое часто предлагается на срочном или валютном рынке (Форекс).

- Плечо 1:10: Падение цены на 8-10% может полностью обнулить ваш торговый счёт.

- Плечо 1:20: Достаточно движения рынка всего на 5% против вашей позиции, чтобы потерять весь депозит.

- Плечо 1:100 и выше: Такие условия, которые часто рекламируют «форекс-кухни», делают трейдинг крайне опасным. Изменение цены на 1% в неблагоприятную сторону приводит к маржин-коллу и потере средств. Это ловушка для жадных и неопытных трейдеров, которые не понимают базовых принципов управления рисками.

Рынок непредсказуем. Неожиданные новости, паника, резкие скачки — в этом хаосе практически невозможно постоянно точно прогнозировать движение цены. Длительная торговля с повышенными рисками статистически ведёт к убыткам. К финансовым рискам добавляются психологические: нежелание фиксировать убыток, попытки отыграться, что лишь усугубляет ситуацию.

Обратите внимание: Расторжение кредитного договора с банком - реальные способы.

Как управлять рисками при маржинальной торговле

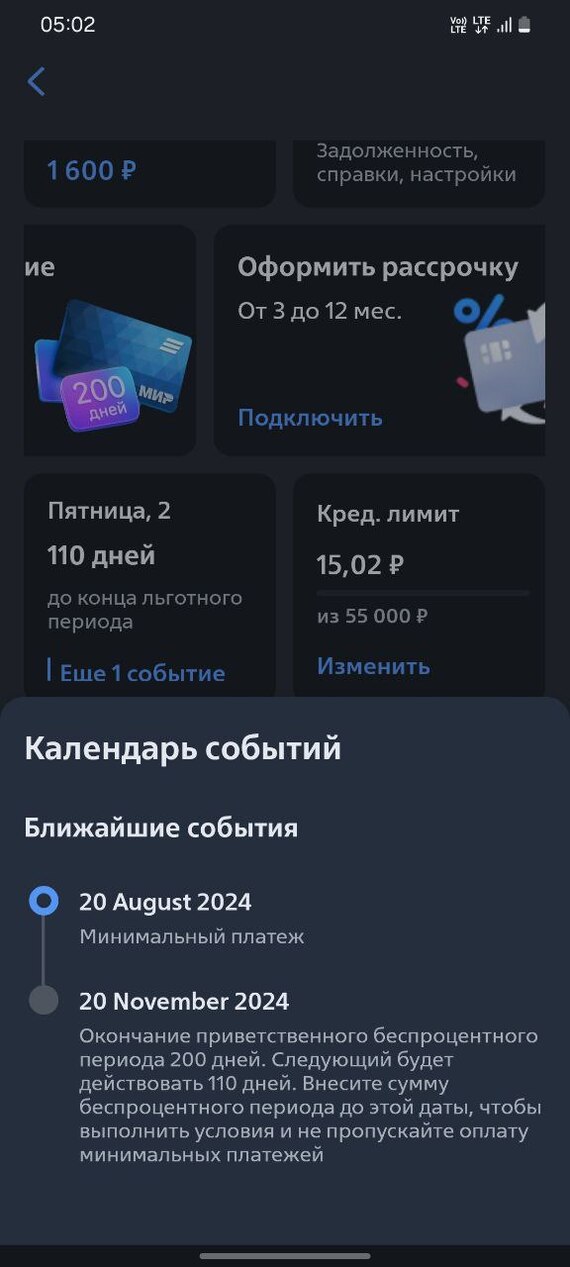

Для безопасного использования кредитного плеча критически важно понимать свои рамки и всегда иметь финансовую «подушку» на случай форс-мажора. Для оценки рисков используются ключевые показатели:

- Стоимость портфеля = (Активы + Денежные средства) - Задолженность. Это чистая стоимость ваших вложений.

- Начальная маржа = Активы × Начальная ставка риска. Минимальная сумма собственных средств, необходимая для открытия позиции.

- Минимальная маржа = Активы × Минимальная ставка риска. Если стоимость портфеля опускается ниже этого уровня, брокер вправе принудительно закрыть часть позиций (маржин-колл).

Важно помнить, что под активами здесь понимаются только те инструменты, которые брокер принимает в качестве обеспечения. При принудительном закрытии позиций риск-менеджер брокера самостоятельно выбирает, какие именно сделки ликвидировать, чтобы снизить уровень плеча до допустимого.

Больше интересных статей здесь: Банки.

Источник статьи: В чем опасность кредитного плеча?.