В условиях роста цен на путешествия оптимизация расходов становится ключевой задачей. Одним из эффективных инструментов для этого являются специальные платежные карты для путешественников. В этой статье мы проведем детальный анализ самых популярных и продвинутых предложений на рынке, чтобы помочь вам выбрать оптимальный вариант. Также разберемся, почему некоторые «кэшбэки» на самом деле таковыми не являются.

Автор, имеющий опыт работы в банковской сфере и туристической индустрии, делится экспертным взглядом на пересечение этих двух областей. Статья представляет собой эксперимент в формате сравнительного обзора, цель которого — дать практические рекомендации.

Суть и виды тревел-карт

Для банков путешественники — привлекательная и лояльная аудитория, которая регулярно тратит значительные суммы. Специальные карты для путешествий — это взаимовыгодный инструмент: банки привлекают клиентов, а путешественники получают дополнительные выгоды от своих трат. Если вы путешествуете хотя бы изредка, такая карта станет разумным финансовым инструментом.

Все тревел-карты можно разделить на две основные категории:

- Партнерские (кобрендовые) карты. Выпускаются банком совместно с конкретной авиакомпанией (например, «Аэрофлотом» или S7). Преимущества и бонусы действуют в основном у этого партнера.

- Карты категории. Ориентированы на путешествия в целом или на отдельные секторы (например, авиаперелеты). Они сотрудничают с множеством авиакомпаний или туристических сервисов, предлагая более широкий, но иногда менее концентрированный набор benefits.

Важно отличать настоящие тревел-карты от премиальных банковских карт или массовых продуктов, где льготы для путешествий — лишь часть общего пакета. В тревел-картах всё ценностное предложение заточено под нужды путешественника.

Критерии сравнения

Для объективной оценки карт мы будем опираться на четыре ключевых параметра:

- Базовая выгода: Размер и реальная ценность начисляемых бонусов, миль или кэшбэка. Важно, по какому курсу их можно впоследствии обменять.

- Дополнительные преимущества: Страховки, доступ в бизнес-залы, бесплатный выбор места и другие «плюшки».

- Стоимость обслуживания: Ежемесячная или годовая плата, условия ее отмены.

- Уникальные особенности: «Изюминка» продукта, отличающая его от конкурентов.

Обзор популярных продуктов

«Тинькофф Все авиакомпании»

Флагманский продукт Тинькофф предлагает до 1.5% кэшбэка на билеты конкретных авиакомпаний и до 10% на отели при бронировании через агрегатор Tinkoff Travel. Однако слово «до» требует внимательного изучения тарифов. Главная особенность — сложная механика «мильного кэшбэка»: вы сначала оплачиваете билет деньгами, а затем списываете мили. Это вызывает вопросы, является ли это настоящим кэшбэком. Из плюсов — хороший пакет страховок (ВЗР, спортивная, багажная). Стоимость обслуживания — 299 ₽ в месяц, но есть условия для бесплатного использования.

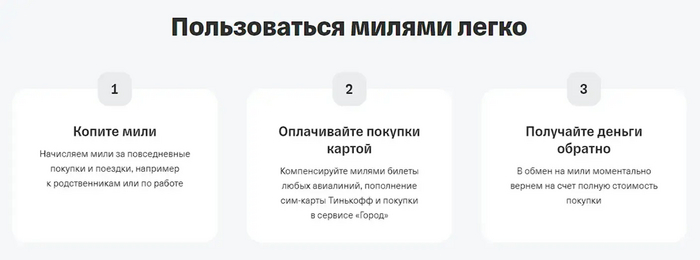

Опция «Для путешественников» в Яндекс Плюс

Это не карта, а расширение для подписки Яндекс Плюс. Его уникальность — в двойной выгоде: при оплате через Яндекс Pay вы получаете и мили S7, и баллы Плюса. Поскольку можно привязать любую карту, выгода может утроиться за счет бонусов от самой карты. Также даются скидки на Яндекс.Путешествиях и бонусные мили S7. Стоимость опции — 200 ₽ в месяц. Недостаток — мили можно потратить только в S7, но это одна из крупнейших авиакомпаний в России.

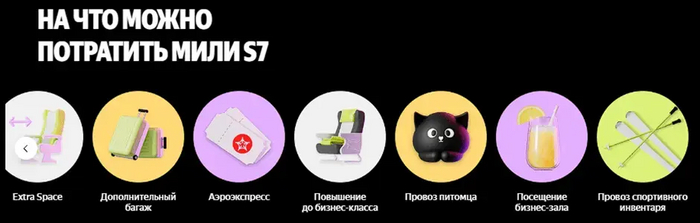

Кобрендовая карта «Тинькофф — S7»

Классический кобрендинг. Кэшбэк заменен милями S7: до 4 миль за каждые 60 рублей на сайте авиакомпании. Карта автоматически подключает держателя к программе лояльности S7 Priority, давая доступ к закрытым распродажам и помогая копить статусные мили. Стоимость обслуживания — 190 ₽ в месяц. Главный минус, по мнению автора, — чрезмерно сложная система начисления миль, которую трудно отслеживать.

«Альфа-Банк»: карта «Альфа-Путешествие»

Продукт выделяется простотой и прозрачностью. Начисляются мили: 2-3 мили за каждые 100 рублей общих трат и повышенный кэшбэк на путешествия при бронировании через сервис банка (white-label решение на базе стороннего агрегатора). Обслуживание карты бесплатное. Существенный плюс — мили, судя по описанию, можно конвертировать в рубли по курсу 1:1, что делает это предложение по-настоящему выгодным кэшбэком. Однако дополнительных travel-преимуществ у базовой версии почти нет.

«СберКарта Путешествие»

Продукт от крупнейшего банка страны. Вместо «СберСпасибо» начисляются мили, размер кэшбэка зависит от категории трат и их месячного объема, что создает некоторую сложность в расчетах. Мили (1 миля = 1 рубль скидки) можно потратить на билеты и отели в агрегаторе «СберСпасибо». Для новых клиентов действует повышенный кэшбэк в первый месяц. В целом, продукт схож с предложением «Альфы», но условия менее прозрачны.

Итоги: какую карту выбрать?

Выбор зависит от ваших привычек и предпочтений:

- Летаете в основном одной авиакомпанией? Выбирайте ее кобрендовую карту (Тинькофф-S7 или аналогичную от «Аэрофлота»).

- Важен широкий выбор партнеров? Присмотритесь к «Тинькофф Все авиакомпании».

- Не хотите заводить новую карту, но много покупаете онлайн? Опция «Для путешественников» в Яндекс Плюс — отличный гибкий вариант, особенно если вы часто летаете S7.

- Цените простоту и понятный кэшбэк? «Альфа-Путешествие» выглядит очень достойно.

Личный выбор автора — комбинация карты «Тинькофф Все авиакомпании», подключенной к Яндекс Pay, и опции «Для путешественников» в Яндекс Плюс. Это позволяет максимизировать выгоду от онлайн-покупок и авиаперелетов.

А какой картой для путешествий пользуетесь вы и почему? Делитесь своим опытом в комментариях!

Если вам понравился этот обзор, подписывайтесь на наши каналы:

- Disruptor — о бизнесе, инновациях и продуктах простым языком.

- Ficism — о новинках и решениях от крутых компаний и стартапов.

Больше интересных статей здесь: Банки.

Источник статьи: Платежные карты для путешествий. Ищем самую выгодную и продвинутую.